Sôi động thị trường M&A tại Việt Nam

Ngân hàng - Tín dụng - Ngày đăng : 09:15, 30/07/2018

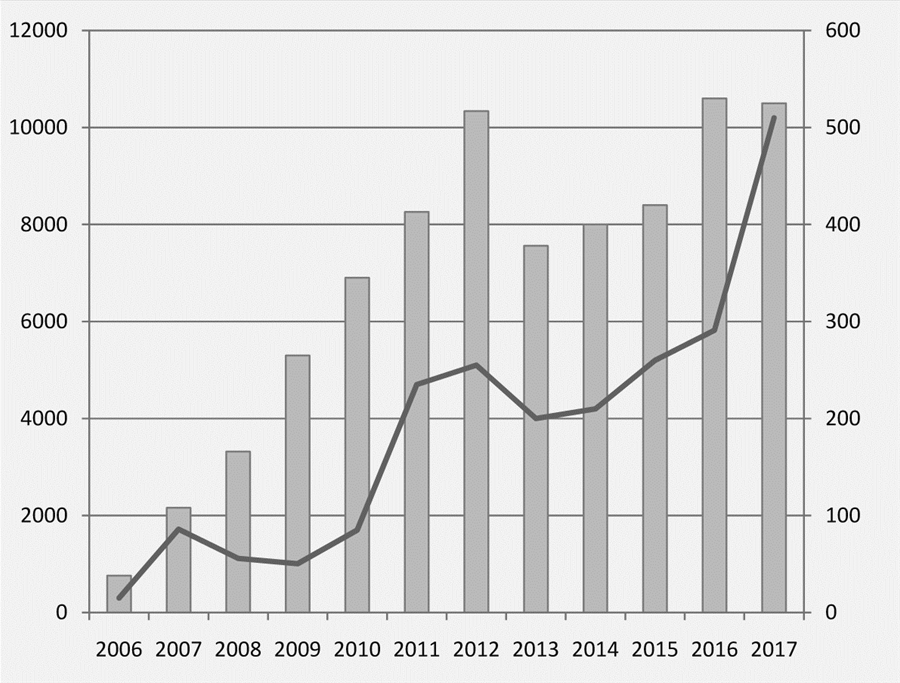

(BKTO) - Năm 2018 đánh dấu 10 năm chặng đường mua bán, sáp nhập (M&A) DN tại Việt Nam. Theo thống kê, đã có 4.353 thương vụ, với tổng giá trị M&A đạt 48,8 tỷ USD được thực hiện trong giai đoạn 2009-2018. Tổng giá trị M&A tại Việt Nam năm 2017 đạt 10,2 tỷ USD, mức cao nhất từ trước đến nay và tăng trưởng 175% so với năm 2016. Trong 6 tháng đầu năm nay, tổng giá trị các thương vụ M&A tại Việt Nam đạt 3,55 tỷ USD (bằng 155% cùng kỳ năm 2017).

Dấu ấn 10 năm của thị trường M&A

Để nhìn lại và đánh giá chặng đường 10 năm qua của thị trường M&A Việt Nam (2009-2018), vào ngày 08/8 tới đây, Bộ Kế hoạch và Đầu tư sẽ chủ trì tổ chức Diễn đàn M&A Việt Nam 2018 với Chủ đề “Bước ngoặt mới. Kỷ nguyên mới” tại TP. HCM. Trước thềm sự kiện quan trọng này, ngày 24/7, tại Hà Nội, Ban Tổ chức Diễn đàn đã có buổi họp báo để cung cấp thông tin tới các cơ quan báo chí.

Theo thông tin từ Ban Tổ chức, hoạt động M&A năm 2017 có sự tăng trưởng đột biến với dấu mốc quan trọng là thương vụ kỷ lục nhất trong 10 năm qua đã được thực hiện, đó là thương vụ ThaiBev, thông qua công ty con Vietnam Beverage đã mua lại 51% Sabeco với giá trị lên đến 4,8 tỷ USD. Thương vụ này chiếm gần 50% tổng giá trị M&A năm 2017 và bằng 86,2% tổng giá trị của tất cả các thương vụ M&A tại Việt Nam năm 2016. Tuy nhiên, nhiều nhà quan sát nhận định, sự thành công của thương vụ ThaiBev - Sabeco là một bước ngoặt lớn nhưng chỉ riêng thương vụ này thì chưa đem lại sự lạc quan cho toàn thị trường. Nếu loại trừ sự đột biến về giá trị của thương vụ ThaiBev - Sabeco thì quy mô thị trường vẫn ở mức trung bình khá, với những khó khăn và hạn chế vẫn đang tồn tại trong một vài năm qua.

Hoạt động M&A Việt Nam 2006-2017 -Nguồn: MAF tổng hợp

Kết quả tổng hợp của các chuyên gia cho thấy, lĩnh vực M&A sôi động nhất năm 2017 và 6 tháng đầu năm 2018 tập trung vào sản xuất hàng tiêu dùng và bất động sản. Trong đó, khối ngoại, đặc biệt là các nhà đầu tư từ Singapore, Thái Lan, Hàn Quốc và Nhật Bản vẫn đóng vai trò quan trọng trong hoạt động M&A tại Việt Nam.

Nếu năm 2016 là năm lên ngôi của bán lẻ với các thương vụ mua lại các chuỗi phân phối thì năm 2017, ngành có tỷ trọng giá trị M&A lớn nhất là sản xuất hàng tiêu dùng (57%), tiếp theo là ngành bất động sản (27%), tài chính - ngân hàng (4%), vật liệu hóa chất (3%). Trong 6 tháng đầu năm 2018, ngành bất động sản chiếm ưu thế trong M&A (66,75%), tiếp đến là tài chính - ngân hàng (19,06%) và sản xuất công nghiệp (9%). Có thể nhận thấy, những ngành đang được quan tâm nhất hiện nay đều hướng tới việc tiếp cận và khai thác thị trường 95 triệu dân của Việt Nam.

M&A 2018 - Cơ hội và thách thức

Dự báo năm 2018, giá trị M&A có thể đạt mốc 6,5 - 6,9 tỷ USD, bằng 63,7% so với năm 2017. Trong giai đoạn trung hạn, quy mô thị trường M&A Việt Nam có thể vượt qua mốc 5 tỷ USD của giai đoạn 2014-2016 để ổn định ở mốc 6 - 6,5 tỷ USD.

Giá trị M&A năm 2018 dự kiến giảm so với năm 2017, do năm nay có thể chưa thực hiện được những thương vụ lớn như Sabeco. Tuy nhiên, với kịch bản khả quan, thị trường M&A 2018 có thể đạt giá trị 6,5 - 6,9 tỷ USD (tương đương tăng 15,3% so với năm 2017 nếu không tính thương vụ “đình đám” Sabeco và bằng 58,8% giá trị năm 2017 nếu có tính thương vụ Sabeco). Còn với kịch bản thận trọng, giá trị M&A thị trường Việt Nam vẫn duy trì ở mức trên 5 tỷ USD.

Các chuyên gia cho rằng, trong năm 2018 và những năm tiếp theo, các thương vụ M&A tiếp tục tập trung nhiều vào lĩnh vực hàng tiêu dùng, bán lẻ và bất động sản. Ngoài ra, các lĩnh vực viễn thông, năng lượng, hạ tầng, dược phẩm, giáo dục được kỳ vọng sẽ đóng góp giá trị đáng kể cho hoạt động M&A tại Việt Nam trong giai đoạn tới.

Các nhà đầu tư nước ngoài cũng như các tổ chức tư vấn đánh giá, vẫn có nhiều cơ hội M&A tại Việt Nam, tuy vậy, thách thức và những khó khăn còn không ít, trong đó có nhiều yếu tố hạn chế M&A.

Chẳng hạn như chất lượng của DN Việt Nam còn yếu. Các nhà đầu tư nước ngoài thường quan tâm đến các DN có quy mô lớn. Tuy nhiên, vốn điều lệ của đa số các DN niêm yết tại Việt Nam mới ở mức 50 - 80 tỷ đồng, tương đương 2 - 4 triệu USD, vốn hóa khoảng 5 - 10 triệu USD. Các DN nhỏ hơn và có sức cạnh tranh yếu cũng không phải là đối tượng được quan tâm của các nhà đầu tư.

Một yếu tố gây hạn chế nữa là tỷ lệ muốn nắm giữ cổ phần của các DN Việt Nam còn ở mức cao, trong khi các nhà đầu tư nước ngoài muốn nắm tỷ lệ chi phối để có thể chủ động trong các hoạt động kinh doanh. Thêm nữa, việc định giá quá cao trong một số trường hợp là yếu tố cản trở đến M&A tại Việt Nam.

Bên cạnh đó, tình trạng báo cáo tài chính và công bố thông tin chưa minh bạch vẫn còn. Đây là vấn đề lớn nhất ảnh hưởng đến thu hút vốn ngoại trong M&A. Ngoài ra, yếu tố văn hóa cũng gây trở ngại cho các giao dịch M&A, như: sự khó khăn trong việc hòa nhập văn hóa, nhiều DN Việt Nam chưa quen với việc có cổ đông ngoại hoặc có thêm sự quản lý của người nước ngoài.

H.THOAN

Theo Báo Kiểm toán số 30 ra ngày 26/7/2018