Tỷ lệ bao phủ nợ xấu và quy mô vốn của các ngân hàng suy giảm

Ngân hàng - Tín dụng - Ngày đăng : 18:41, 21/08/2024

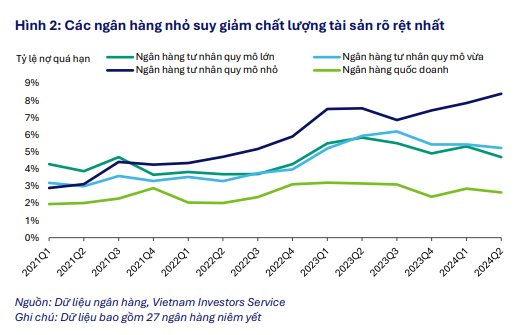

Các ngân hàng nhỏ suy giảm chất lượng tài sản rõ rệt nhất

Trong báo cáo cập nhật 6 tháng đầu năm 2024 về ngành ngân hàng, VIS Rating (Tổ chức xếp hạng tín nhiệm hàng đầu Việt Nam) cho biết: 6 tháng đầu năm, tỷ lệ nợ có vấn đề của ngành vẫn giữ ổn định so với quý trước ở mức 2,2%, các ngân hàng nhỏ suy giảm chất lượng tài sản nhiều nhất. Tỷ suất lợi nhuận trên tổng tài sản bình quân (ROAA) của các ngân hàng tăng nhẹ từ mức 1,5% trong năm 2023 lên 1,6% trong 6 tháng đầu năm, nhờ tăng trưởng tín dụng doanh nghiệp mạnh mẽ hơn và biên lãi ròng (NIM) cao hơn.

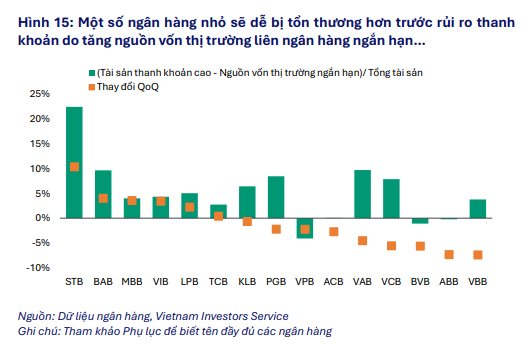

Một số ngân hàng nhỏ sẽ dễ bị tổn thương hơn trước rủi ro thanh khoản do tăng nguồn vốn thị trường ngắn hạn trong bối cảnh tăng trưởng tiền gửi thấp.

Ngân hàng Thương mại cổ phần (TMCP) Bắc Á (BacABank), Ngân hàng TMCP Công Thương (Saigonbank), Ngân hàng TMCP Việt Nam Thương Tín (VietBank), Ngân hàng TMCP Quốc dân (NVB) ghi nhận tỷ lệ nợ có vấn đề (NPL) hình thành mới cao hơn so với các ngân hàng khác, chủ yếu từ phân khúc bán lẻ và doanh nghiệp nhỏ và vừa.

Trong số các ngân hàng nhỏ, Ngân hàng TMCP An Bình (ABB) và Ngân hàng TMCP Bản Việt (BVB) gặp khó khăn trong việc tăng trưởng tiền gửi do cạnh tranh huy động ngày càng gay gắt và phải tăng sử dụng nguồn vay liên ngân hàng ngắn hạn để hỗ trợ tăng trưởng cho vay. Trong khi đó, tài sản thanh khoản chiếm 21% tổng tài sản ngành, không thay đổi so với quý trước.

“Tài sản thanh khoản của các ngân hàng nhỏ đã giảm 6% trong 6 tháng đầu năm 2024, trái ngược với mức tăng 5% của ngành. Vì vậy, các ngân hàng nhỏ này sẽ dễ bị tổn thương hơn trước rủi ro thanh khoản” - VIS Rating lưu ý.

Ngoài ra, tỷ lệ bao phủ nợ xấu (LLCR) của ngành giảm từ mức 89% xuống 82% trong 3 tháng đầu năm 2024. Các ngân hàng quốc doanh ghi nhận sự sụt giảm đáng kể nhất do tỷ lệ nợ có vấn đề cao hơn. Ngược lại, LLCR của một số ngân hàng tư nhân tăng lên nhờ cải thiện chất lượng tài sản và tăng trích lập dự phòng.

Tỷ lệ nợ có vấn đề của một số ngân hàng quốc doanh tăng lên do lĩnh vực liên quan đến xây dựng và bất động sản. Một số ngân hàng lớn đã giảm nợ có vấn đề bằng cách sử dụng dự phòng để xử lý trái phiếu của Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC) hoặc giảm nợ có vấn đề từ khách hàng lớn.

“Chúng tôi kỳ vọng môi trường lãi suất thấp và các biện pháp chính sách nhằm hỗ trợ hoạt động kinh doanh ở nhiều lĩnh vực khác nhau sẽ giúp tăng khả năng trả nợ và giúp giảm các khoản nợ quá hạn”- báo cáo của VIS Rating nhấn mạnh.

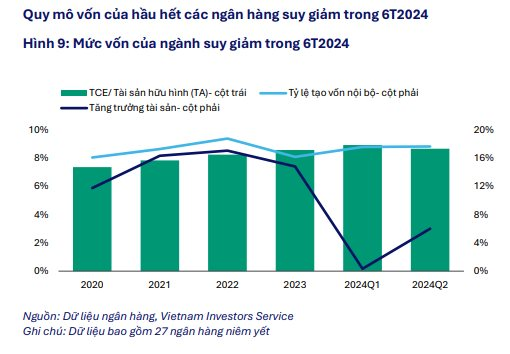

Quy mô vốn của hầu hết các ngân hàng suy giảm

Cũng theo VIS Rating, các ngân hàng tư nhân lớn hưởng lợi nhiều nhất từ việc tăng trưởng tín dụng cao hơn và biên lãi thuần (NIM) cải thiện. Ngân hàng TMCP Kỹ thương Việt Nam (Techcombank), Ngân hàng TMCP Đầu tư và Phát triển TP. Hồ Chí Minh (HDBank), Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank), Ngân hàng TMCP Bưu điện Liên Việt (LPBank) ghi nhận mức tăng trưởng cho vay cao hơn mức 7,7% của trung bình ngành trong 6 tháng đầu năm 2024, dẫn dắt bởi cho vay khách hàng doanh nghiệp trong các lĩnh vực liên quan đến bất động sản, thương mại và sản xuất.

NIM của các ngân hàng này đã tăng từ 30-60 điểm cơ bản, dẫn đến lợi suất trên tài sản bình quân (ROAA) cao hơn mức trung bình ngành, đạt trung bình 2,2%.

Chúng tôi kỳ vọng rằng ROAA của ngành sẽ tiếp tục được hưởng lợi từ nhu cầu vay vốn mạnh mẽ của các doanh nghiệp, sự cải thiện cho vay mua nhà khi nguồn cung nhà ở mới ra thị trường hồi phục, cũng như NIM ổn định bởi lãi suất thấp.

VIS Rating

Thu phí đã tăng ở một số ngân hàng, bao gồm Techcombank, LPBank và Ngân hàng TMCP Tiên Phong (TPBank). Ngược lại, lợi nhuận của các ngân hàng tập trung vào bán lẻ giảm do tăng trưởng cho vay mua nhà kém khả quan, thu nhập từ đầu tư thấp hơn và chi phí dự phòng cao hơn.

Quy mô vốn của hầu hết các ngân hàng suy giảm trong 6 tháng đầu năm 2024. Tỷ lệ vốn chủ sở hữu chung hữu hình (TCE) toàn ngành giảm 0,3 điểm cơ bản so với quý trước, do một số ngân hàng lớn VPBank, Ngân hàng TMCP Quân đội (MBB), Ngân hàng TMCP Á Châu (ACB), Techcombank trả cổ tức tiền mặt cho cổ đông.

“Quy mô vốn của các ngân hàng sẽ tiếp tục ở mức thấp trong 6 tháng cuối năm 2024 do kế hoạch huy động vốn cổ phần mới hạn chế” - VIS Rating dự báo.

VIS Rating cho biết, tỷ lệ cho vay trên tiền gửi (LDR) toàn ngành tăng, các ngân hàng nhỏ có mức tăng trưởng tiền gửi thấp và phải bù đắp bằng tăng nguồn vốn thị trường ngắn hạn. Tỷ lệ tiền gửi CASA của ngành giữ ổn định ở mức 20% tổng dư nợ cho vay. MBB duy trì tỷ lệ này cao nhất nhờ vào việc tiếp tục tăng trưởng tiền gửi cá nhân trên mức trung bình của ngành. LDR của toàn ngành tăng từ mức 104% trong 3 tháng đầu năm lên 106% trong 6 tháng đầu năm 2024./.