5 khuyến nghị hàng đầu của các doanh nghiệp tài chính

Kinh tế - Ngày đăng : 10:53, 14/10/2024

Đây là 5 khuyến nghị hàng đầu của các DN tài chính qua kết quả khảo sát tiến hành tháng 8-9/2024.

Ngành tài chính gắn liền với đà phục hồi kinh tế năm 2024

Theo đánh giá của các chuyên gia, kinh tế Việt Nam đang phục hồi mạnh mẽ với 6,42% trong nửa đầu năm 2024, vượt xa mức 3,72% cùng kỳ năm 2023, chỉ thấp hơn mức tăng 6,58% của nửa đầu năm 2022 khi xét trong giai đoạn 2020-2024. Đáng chú ý hơn, GDP quý III/2024 ước tính tăng 7,4% so với cùng kỳ năm trước, giúp tăng trưởng GDP 9 tháng năm đầu năm ước tăng 6,82%.

Tăng trưởng GDP được thúc đẩy bởi sự phục hồi của các ngành công nghiệp và không thể không kể đến kim ngạch xuất khẩu hàng hóa đã có bước nhảy vọt nhờ sự phục hồi nhanh chóng của các đối tác thương mại lớn trên thế giới.

Trong khi hoạt động sản xuất công nghiệp 9 tháng tăng trưởng tích cực hơn, giá trị tăng thêm ngành công nghiệp tăng 8,34% so với cùng kỳ năm trước thì kim ngạch xuất khẩu hàng hóa đạt 299,63 tỷ USD, tăng 15,4% so với cùng kỳ năm trước. Trong đó, khu vực kinh tế trong nước đạt 83,47 tỷ USD, tăng 20,7%, chiếm 27,9% tổng kim ngạch xuất khẩu; khu vực có vốn đầu tư nước ngoài (kể cả dầu thô) đạt 216,16 tỷ USD, tăng 13,4%...

Gần đây, Ngân hàng Thế giới đã đưa dự báo tăng trưởng kinh tế Việt Nam cả năm 2024 đạt 6,1%, cao hơn nhiều con số thực tế Việt Nam đã đạt trong năm 2023. Ngân hàng Phát triển châu Á (ADB) giữ nguyên dự báo GDP của Việt Nam đạt 6% (không thay đổi so với dự báo trong tháng 7/2024) và Quỹ Tiền tệ Quốc tế (IMF) cũng đồng quan điểm với WB khi dự báo GDP của Việt Nam đạt 6,1%, tăng 0,6 điểm phần trăm so với dự báo tại thời điểm tháng 4/2024.

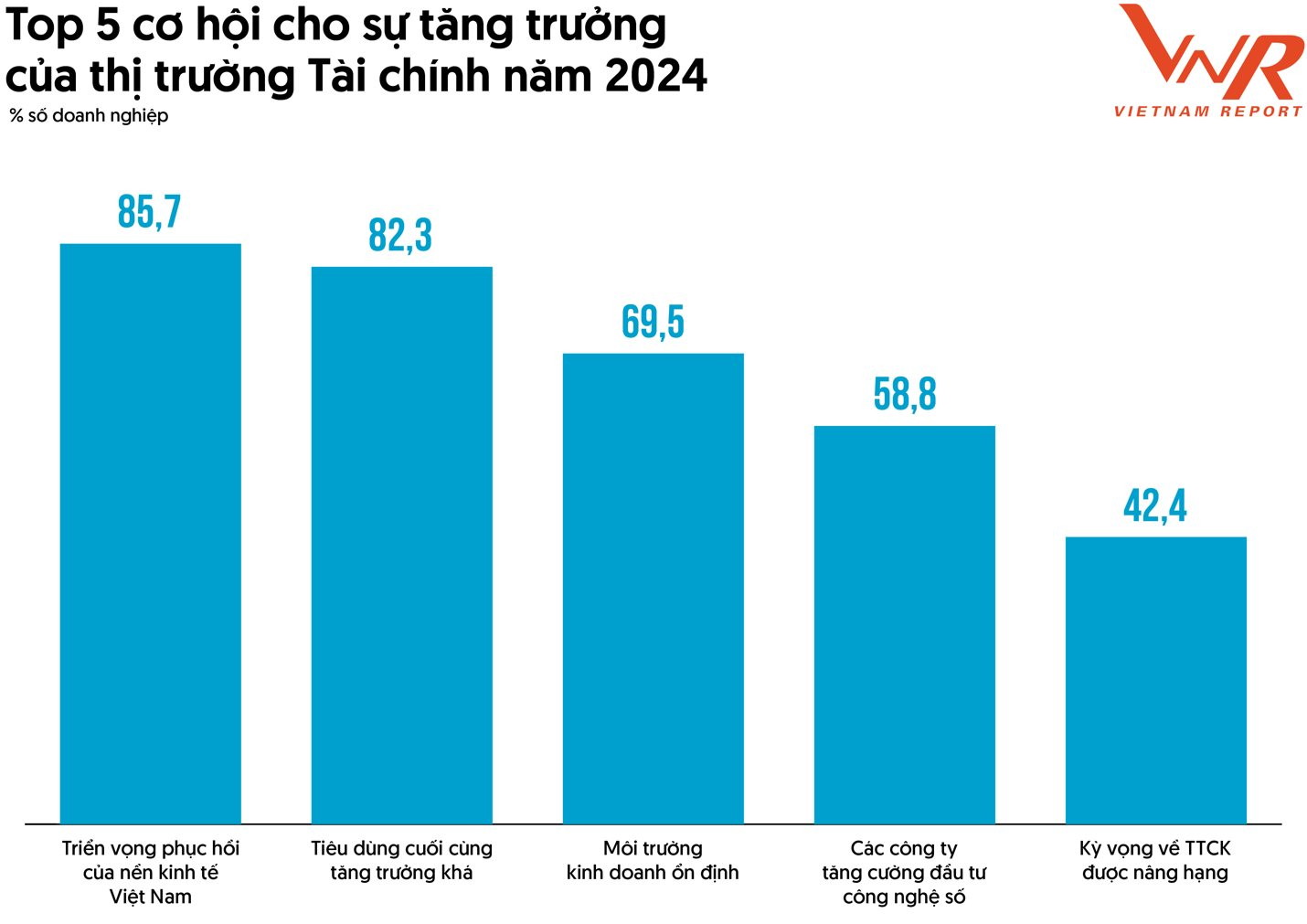

Trước những tín hiệu tích cực này, kết quả khảo sát cũng chỉ ra 85,7% DN và chuyên gia ngành tài chính lựa chọn “Triển vọng phục hồi của nền kinh tế Việt Nam” là cơ hội lớn nhất cho sự tăng trưởng của thị trường tài chính năm 2024.

Ngoài ra, các yếu tố vĩ mô kể đến như “Tiêu dùng cuối cùng” tăng trưởng khá, “Môi trường kinh doanh ổn định” được các DN, chuyên gia lựa chọn với tỷ lệ tương ứng 82,3% và 69,5%.

Trong 9 tháng qua, tiêu dùng cuối cùng tăng 6,18% so với cùng kỳ năm 2023, đóng góp 62,66% vào tốc độ tăng chung của nền kinh tế. Ông Vũ Đăng Vinh - Tổng Giám đốc Vietnam Report - bình luận, kết quả này cho thấy rõ cơ sở để nhóm công ty tài chính có cơ hội “lội ngược dòng” so với những gì đã ghi nhận trong năm 2023. Bởi tiêu dùng cuối tăng trưởng đồng nghĩa với sức cầu đã được phục hồi và nhu cầu chi tiêu, mua sắm đang dần cải thiện, kéo theo nhu cầu về vay tiêu dùng ngắn hạn - đây là những khách hàng chính của các công ty tài chính.

Giải quyết những khó khăn giúp doanh nghiệp tài chính phát triển bền vững

Ông Phùng Hoàng Cơ - Phó Chủ tịch HĐQT Vietnam Report - cho hay, nhóm công ty tài chính mang nét đặc thù bởi không chịu nhiều quy định cho vay so với ngân hàng, nhờ vậy có thể tiếp cận nhiều khách hàng hơn, nhưng bị giới hạn bởi khả năng huy động vốn. Hiện nay, quy mô của thị trường tín dụng tiêu dùng toàn cầu đã tăng trưởng mạnh, đạt khoảng 11 nghìn tỷ USD năm 2023 và tiếp tục duy trì xu hướng tăng, dự kiến đạt 15 nghìn tỷ USD trong 5 năm tới.

Tại Việt Nam, tổng dư nợ cho vay phục vụ đời sống, tiêu dùng đạt khoảng 2,8 triệu tỷ đồng, tương đương 20% tổng dư nợ tín dụng toàn nền kinh tế. Hiện nay, có 16 công ty tài chính đang được cấp phép hoạt động, với quy mô tài sản đang lép vế so với nhóm ngân hàng.

Thống kê của Ngân hàng Nhà nước cho thấy, tổng tài sản các công ty tài chính đạt 303 nghìn tỷ đồng, so với 18.186 nghìn tỷ đồng của nhóm ngân hàng thương mại Việt Nam. Thị trường cho vay tiêu dùng còn khá mới mẻ và còn nhiều dư địa tăng trưởng, sẽ thực sự bùng nổ khi nền kinh tế quay trở lại quỹ đạo tăng trưởng.

Theo kết quả khảo sát, Top 4 thách thức lớn của ngành tài chính bao gồm: rủi ro công nghệ (an ninh mạng, rò rỉ dữ liệu…), tội phạm tài chính gia tăng; nợ xấu gia tăng, tiềm ẩn rủi ro an toàn hệ thống; thị trường yêu cầu các sản phẩm tài chính chất lượng hơn và cạnh tranh giữa các doanh nghiệp trong ngành.

Tình hình nợ xấu, tiềm ẩn rủi ro an toàn hệ thống bắt nguồn từ những khó khăn trong hoạt động kinh doanh khi nền kinh tế liên tục gặp phải những cú sốc từ đại dịch, thiên tai cho tới căng thẳng địa chính trị và nguy cơ suy thoái kinh tế, hệ quả là DN và người dân gặp phải khó khăn trong thanh toán những khoản nợ trước đó.

Việc trích lập dự phòng rủi ro đã khiến tài sản của các công ty tài chính sụt giảm, gây áp lực đến mức lợi nhuận của doanh nghiệp và tiềm ẩn rủi ro hệ thống. Giải pháp cho các công ty tài chính là phải sàng lọc khách hàng rủi ro. Để làm được như vậy, các công ty tài chính cần xây dựng cơ sở dữ liệu khách hàng chi tiết, vừa hạn chế rủi ro nợ xấu, vừa phê duyệt khoản vay nhanh chóng, tạo sự thuận lợi và nâng cao trải nghiệm khách hàng.

Những khó khăn, sự cố mà các doanh nghiệp gặp phải được phản ánh rõ nét trên truyền thông và được ghi nhận thông qua phương pháp media coding. Đối với nhóm công ty tài chính, tin tức tiêu cực tăng mạnh vào tháng 9/2023 và tháng 4/2024, liên quan đến việc sụt giảm đáng kể trong kết quả kinh doanh. Những vấn đề này không chỉ tác động đến niềm tin của nhà đầu tư mà còn làm dấy lên nhiều lo ngại về tính ổn định và năng lực quản trị rủi ro của các công ty trong ngành.

Các chuyên gia, DN cho rằng, những quy định và chính sách của Chính phủ nhằm hoàn thiện cơ sở pháp lý, ổn định vĩ mô, thúc đẩy chuyển đổi số, tăng cường an toàn thông tin… đóng vai trò quan trọng định hình thị trường tài chính phát triển lành mạnh và bền vững.

Do đó, trong số các kiến nghị hàng đầu được đưa ra, các chuyên gia, DN đặt nhiều kỳ vọng vào việc Chính phủ tiếp tục hoàn thiện hệ thống văn bản pháp lý có liên quan.

Cùng với yếu tố then chốt này, cộng đồng DN mong muốn chính sách tiền tệ được điều hành phù hợp, linh hoạt với diễn biến của thị trường với tỷ lệ lựa chọn 83,33%. Điều hành chính sách tiền tệ là một phần quan trong trọng ổn định kinh tế vĩ mô, kiểm soát lạm phát, ổn định giá trị đồng tiền, từ đó tạo môi trường kinh doanh ổn định, thu hút đầu tư nước ngoài, đưa dòng vốn ngoại trở lại trạng thái mua ròng trong thời gian tới.

Trong khi đẩy mạnh chuyển đổi số và đảm bảo an toàn thông tin là xu hướng tất yếu thì sự hỗ trợ của Chính phủ đóng vai trò quan trọng nhằm đảm bảo an toàn thông tin cho các công ty tài chính. Do đó, các chuyên gia cho rằng, Chính phủ cần xây dựng khung pháp lý đồng bộ, khuyến khích ứng dụng công nghệ và tạo điều kiện thuận lợi để các doanh nghiệp tiếp cận nguồn vốn đầu tư công nghệ. Đồng thời, đảm bảo cơ sở hạ tầng viễn thông và công nghệ đủ mạnh, giúp quá trình chuyển đổi số diễn ra suôn sẻ và an toàn.

Cuối cùng, kiểm soát nợ xấu cần được đẩy mạnh nhằm giảm thiểu rủi ro tài chính. Các công ty tài chính cần có sự hỗ trợ của Chính phủ trong xây dựng cơ sở dữ liệu, sàng lọc khách hàng nhằm hạn chế rủi ro nợ xấu.

Theo đó, các công ty tài chính được cấp phép hoạt động cần kết nối và khai thác dữ liệu từ cơ sở dữ liệu quốc gia về dân cư. Việc này giúp đẩy mạnh các giải pháp ứng dụng dữ liệu trong hoạt động tín dụng tiêu dùng, đảm bảo an toàn và hiệu quả hơn trong quy trình thẩm định và quản lý rủi ro.

Ngoài ra, các quy định liên quan đến trần lãi suất cho vay tiêu dùng và quy định về thu hồi nợ cần được bổ sung và áp dụng quyết liệt. Đây là những quy định bảo vệ người tiêu dùng khỏi những sản phẩm tài chính độc hại, cũng như văn hóa hành xử trong quá trình thu hồi nợ của một số công ty tài chính có dấu hiệu làm phiền, đe dọa đã xuất hiện trong thời gian qua.

Dù còn đối mặt nhiều thách thức mang tính hệ thống cũng như những ẩn số rủi ro, các doanh nghiệp ngành tài chính đã và đang đưa ra các quyết định chiến lược để cải thiện bức tranh kinh doanh, lấy lại đà tăng trưởng và đầu tư cho nền móng thành công bền vững…/.