Tổng Hội Nông nghiệp và Phát triển Nông thôn Việt Nam vừa có Công văn số 516/CV - THNNVN gửi Cục Quản lý, giám sát chính sách thuế, phí và lệ phí (Bộ Tài chính) và Ủy ban Tài chính - Ngân sách của Quốc hội kiến nghị áp dụng thuế suất GTGT 5% đối với mặt hàng phân bón.

Trước đó, ngày 17/10/2024, Tổng hội Nông nghiệp và Phát triển Việt Nam cùng một số đơn vị, hiệp hội đã phối hợp tổ chức Tọa đàm với chủ đề “Ảnh hưởng của việc áp dụng thuế suất thuế GTGT 5% đến ngành phân bón”.

Ngay sau Tọa đàm này, Tổng Hội Nông nghiệp và Phát triển Nông thôn Việt Nam đã tổng hợp ý kiến các bên và gửi kiến nghị áp dụng thuế suất GTGT 5% đối với mặt hàng phân bón, trong bối cảnh Kỳ họp thứ 8, Quốc hội khóa XV sẽ xem xét và thông qua 15 luật quan trọng, trong đó có Luật Thuế GTGT (sửa đổi).

Hàng loạt bất cập nảy sinh từ quy định hiện hành

TS. Nguyễn Trí Ngọc - Phó Chủ tịch kiêm Tổng Thư ký Tổng hội Nông nghiệp và Phát triển Việt Nam - cho biết: Theo Luật Thuế số 71/2014/QH13 (có hiệu lực từ ngày 01/01/2015), phân bón, máy móc thiết bị chuyên dùng cho sản xuất nông nghiệp... là những mặt hàng không chịu thuế GTGT.

Sau hơn 9 năm triển khai thực hiện việc chuyển mặt hàng phân bón từ đối tượng áp dụng thuế GTGT 5% sang đối tượng không chịu thuế GTGT, hàng loạt bất cập đã nảy sinh, ảnh hưởng đến ngành sản xuất phân bón trong nước, sụt giảm dự án đầu tư mới nhằm đổi mới công nghệ sản xuất phân bón và sản xuất các loại phân bón thế hệ mới, phân bón hiệu suất cao.

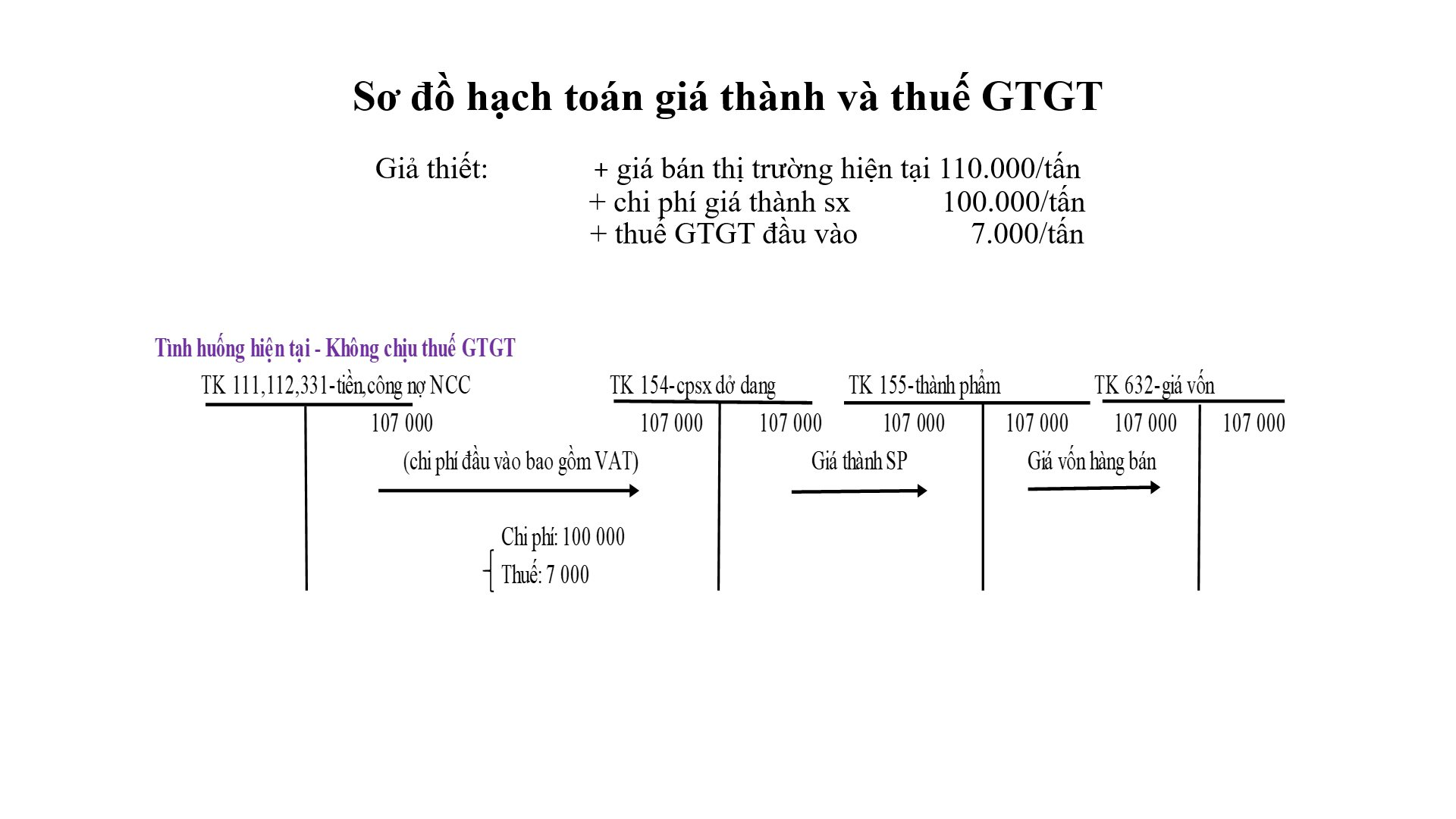

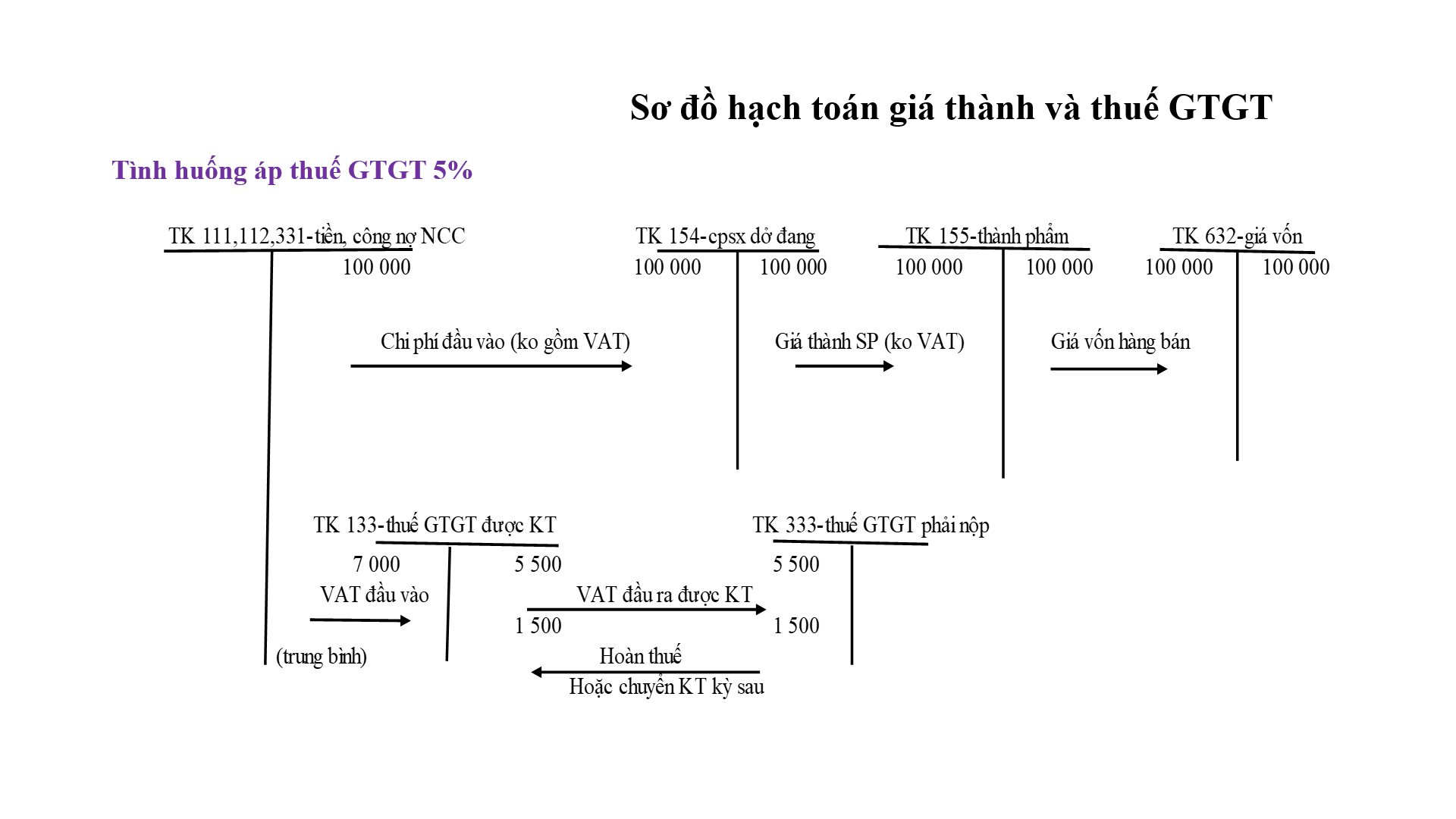

Thứ nhất, toàn bộ thuế GTGT đầu vào của nguyên liệu, dịch vụ phục vụ cho sản xuất phân bón không được khấu trừ, phải hạch toán vào chi phí giá thành sản phẩm, làm tăng giá thành và giá bán phân bón. Theo thống kê của Bộ Tài chính, số thuế GTGT đầu vào không được khấu trừ, tính vào chi phí giá thành sản xuất phân bón từ năm 2015 đến năm 2022 đã lên tới gần 10.000 tỷ đồng.

Thứ hai, đầu tư của doanh nghiệp sản xuất kinh doanh phân bón trong nước sụt giảm do hai lý do: Một là do toàn bộ thuế GTGT đầu vào của hoạt động đầu tư đổi mới công nghệ không được khấu trừ, dẫn đến suất đầu tư tăng, giảm hiệu quả đầu tư.

Hai là việc chuyển mặt hàng phân bón từ diện áp dụng thuế GTGT 5% sang không chịu thuế GTGT dẫn đến toàn bộ thuế GTGT đầu vào phục vụ cho sản xuất và kinh doanh phân bón không được khấu trừ và phải hạch toán vào chi phí, làm cho lợi nhuận của các doanh nghiệp sản xuất phân bón trong nước sụt giảm.

Điều này dẫn đến rủi ro cho sự phát triển của ngành phân bón trong nước, ảnh hưởng đến sự phát triển bền vững của ngành nông nghiệp Việt Nam khi công nghệ sản xuất phân bón trong nước lạc hậu do thiếu đầu tư, chi phí giá thành sản xuất phân bón trong nước cao do gánh phần thuế GTGT đầu vào, người tiêu dùng phụ thuộc vào phân bón nhập khẩu. Trước tháng 01/2025, khi Luật 71 có hiệu lực, tổng cộng các dự án đầu tư cho phân bón có công suất 3,5 triệu tấn/năm; sau thời điểm trên, tổng công suất đầu tư mới chỉ là 370.000 tấn.

Thứ ba, việc áp dụng phân bón không thuộc đối tượng chịu thuế GTGT dẫn đến sự cạnh tranh không công bằng giữa phân bón sản xuất trong nước và phân bón nhập khẩu khi phân bón nhập khẩu không có thuế GTGT đầu vào.

Việc đưa mặt hàng phân bón vào diện chịu thuế GTGT 5% là phù hợp với bản chất của thuế GTGT trên cơ sở kiểm soát chặt chẽ giữa thuế GTGT đầu vào và thuế GTGT đầu ra. Việc này cũng phù hợp với chủ trương chung của Việt Nam khi sửa đổi Luật Thuế GTGT (mở rộng phạm vi chịu thuế để đảm bảo tính hệ thống).

Phù hợp với xu hướng quốc tế

Hiện nhiều quốc gia trên thế giới (Trung Quốc, Brazil, Nga) đang áp thuế GTGT đối với mặt hàng phân bón và áp dụng mức thuế suất đối với mặt hàng phân bón thấp hơn mức thuế suất so với các mặt hàng thông thường khác, nhằm giảm chi phí sử dụng phân bón, thúc đẩy sự phát triển của ngành sản xuất phân bón nội địa.

Tổng Hội Nông nghiệp và Phát triển Nông thôn Việt Nam đưa ra ví dụ: Tại Trung Quốc, quốc gia sản xuất, tiêu thụ và xuất khẩu phân bón hàng đầu thế giới, phân bón đang áp dụng mức thuế GTGT 11%.

Tại Nga - một trong số các quốc gia sản xuất và xuất khẩu phân bón lớn nhất thế giới: Phân bón đang áp dụng mức thuế GTGT 20%. Nga cũng có chính sách ưu đãi thuế cho các doanh nghiệp sản xuất phân bón đầu tư công nghệ thân thiện môi trường, nâng cao hiệu quả sản xuất, trong đó có việc hỗ trợ miễn hoặc giảm thuế cho các dự án đầu tư vào công nghệ mới.

Bên cạnh đó, tại một số quốc gia như Trung Quốc, Brazil, Nga, Đức, nhiều chính sách được thực thi nhằm thúc đẩy sự phát triển của ngành phân bón, đặc biệt là các chính sách thúc đẩy nghiên cứu và phát triển, đầu tư các sản phẩm áp dụng công nghệ mới. Việc áp dụng thuế GTGT đối với mặt hàng phân bón cho phép các doanh nghiệp được khấu trừ thuế GTGT đầu vào (thông thường là 10%) có tác dụng nâng cao chất lượng và hiệu quả của dự án đầu tư đổi mới công nghệ sản xuất phân bón.

Đầy đủ cơ sở khoa học, cơ sở thực tiễn

Theo phân tích của Tổng hội Nông nghiệp và Phát triển Nông thôn Việt Nam, việc điều chỉnh chuyển phân bón từ mặt hàng không chịu thuế GTGT sang mặt hàng chịu thuế GTGT ở mức 5% (như các Luật Thuế GTGT trước đây) là dựa trên đánh giá tác động tổng hợp đến nền kinh tế, bao gồm: tác động đến nguồn thu ngân sách nhà nước; tác động đến sự phát triển của doanh nghiệp sản xuất phân bón trong nước; tác động đến nông nghiệp - nông dân - nông thôn.

Một là, phần thuế GTGT của chi phí cấu thành nên sản phẩm phân bón sẽ được hạch toán tách ra khỏi giá thành sản phẩm phân bón và được khấu trừ bởi thuế GTGT đầu ra. Do đó, chi phí sản xuất, giá vốn sản xuất phân bón sẽ giảm (giảm tương ứng với số thuế GTGT đầu vào được bóc tách).

Để minh họa dẫn chứng cụ thể hơn, đại diện Hội Tư vấn Thuế Việt Nam đã đưa ra sơ đồ hạch toán kế toán trong 2 tình huống: phân bón là mặt hàng không chịu thuế GTGT và phân bón là đối tượng chịu thuế GTGT (theo bảng dưới đây).

Hai là, người tiêu dùng sản phẩm phân bón không phải chịu phần thuế GTGT đầu vào (do đã được bóc tách khỏi chi phí đầu vào sản xuất) nhưng sẽ phải chịu phần thuế GTGT đầu ra của phân bón. Tuy nhiên, nếu áp dụng thuế GTGT 5% đối với mặt hàng phân bón thì phần thuế GTGT đầu ra sẽ thấp hơn phần thuế GTGT đầu vào (tỷ lệ thuế GTGT đầu vào sản xuất các loại phân bón tính bình quân đều ở mức cao hơn 5% theo phân tích chi tiết dưới đây), nên giá bán phân bón có dư địa giảm.

Nhóm chuyên gia của Dự án Tăng cường năng lực cạnh tranh khu vực tư nhân Việt Nam (USAID) cũng đưa ra phân tích định lượng ảnh hưởng của việc áp thuế GTGT 5% đến giá phân bón.

Nhóm phân tích đã dựa trên số liệu từ báo cáo tài chính niêm yết của 9 công ty phân bón đại diện của các chủng loại phân bón (urea, DAP, lân, NPK), bao gồm: Đạm Cà Mau, Đạm Phú Mỹ, Đạm Hà Bắc, DAP Hải Phòng, Phân bón Bình Điền, Supe Lâm Thao, Phân lân Văn Điển, Phân lân Ninh Bình, Phân bón miền Nam) chiếm thị phần 57% tổng sản lượng tiêu thụ trong nước.

Theo nghiên cứu này, thuế suất thuế GTGT đầu vào trung bình đối với phân bón: thuế GTGT đầu vào sản xuất phân ure là 9,3%, NPK là 6,4%, phân DAP là 8,1%; phân lân là 7,7%; Tỷ trọng giá vốn/doanh thu sản xuất phân bón sẽ giảm khi điều chỉnh mặt hàng phân bón từ đối tượng không chịu thuế GTGT sang đối tượng chịu thuế GTGT. Tỷ trọng giá vốn/doanh thu giảm là do thay đổi cách hạch toán kế toán, doanh nghiệp được bóc tách phần thuế GTGT đầu vào ra khỏi chi phí đầu vào sản xuất.

Cụ thể như sau: Khi phân bón là đối tượng không chịu thuế GTGT, giá vốn bao gồm cả phần thuế GTGT đầu vào: Tỷ trọng giá vốn/doanh thu là 78%. Khi phân bón là đối tượng chịu thuế GTGT, giá vốn được bóc tách phần thuế GTGT đầu vào: Tỷ trọng giá vốn/doanh thu chỉ còn khoảng 71-73% (tùy từng loại phân bón).

Bài phân tích cũng tóm tắt lại, nếu áp thuế GTGT 5% đối với phân bón, giá phân ure, DAP và lân sản xuất trong nước có dư địa giảm. Cụ thể, giá phân ure có dư địa giảm 2%, giá phân DAP có dư địa giảm 1,13%, giá phân lân có dư địa giảm 0,87%; giá NPK có thể tăng không đáng kể (0,09%) hoặc giữ nguyên; giá phân ure, DAP, NPK, SA và Kali nhập khẩu tăng, cụ thể, giá phân NPK nhập khẩu có thể tăng 5%.

Tuy nhiên, cấu trúc thị trường phân bón hiện tại (tiêu thụ phân bón sản xuất trong nước chiếm 69,2%, tiêu thụ phân bón nhập khẩu chiếm 30,8%) sẽ cho phép doanh nghiệp sản xuất phân bón trong nước dẫn dắt điều chỉnh mặt bằng giá thị trường phân bón. Nhờ có điều chỉnh áp dụng thuế suất thuế GTGT 5% đối với phân bón, giá thành phân bón sản xuất trong nước giảm, giá bán phân bón sản xuất trong nước có dư địa giảm, dẫn đến các nhà nhập khẩu phân bón cũng sẽ phải giảm giá bán phân bón nhập khẩu theo mặt bằng giá thị trường, đem lại lợi ích lớn cho bà con nông dân.

Ba là, nếu áp thuế GTGT 5% đối với phân bón, doanh nghiệp có động lực đầu tư vào nghiên cứu, đổi mới công nghệ, sản xuất các loại phân bón tác dụng cao, phân bón thế hệ mới sẽ góp phần làm tăng năng suất cây trồng, cải thiện chất lượng sản phẩm, do đó tăng hiệu quả công tác trồng trọt một cách bền vững. Khi doanh nghiệp tăng cường đâu tư sản xuất trong nước, lượng phân bón nhập khẩu sẽ giảm dần.

Bốn là, Nhà nước thu được một khoản thuế từ mặt hàng phân bón nên có thêm điều kiện để tăng chi cho các hoạt động nghiên cứu khoa học... Điều này sẽ làm cho người nông dân tăng hiệu quả sản xuất trên đơn vị diện tích, tăng sự cạnh tranh của các sản phẩm nông nghiệp trong nước. Việc điều chỉnh chính sách thuế GTGT, đưa phân bón trở lại là mặt hàng chịu thuế GTGT để tạo môi trường về thuế và cạnh tranh bình đẳng, tạo tiền đề giảm giá thành và giá bán phân bón.

.jpg)

Đại diện các bên tham dự Tọa đàm cũng thống nhất quan điểm: Việc áp thuế GTGT đối với phân bón cần dựa trên tầm nhìn dài hạn, hướng đến sự phát triển bền vững ngành sản xuất phân bón trong nước và sự phát triển bền vững của ngành nông nghiệp, tạo môi trường thuế bình đẳng giữa nhà sản xuất phân bón trong nước và nhà nhập khẩu phân bón, loại trừ cạnh tranh bất lợi cho sản xuất nội địa; tạo nền tảng giảm giá phân bón, giảm chi phí phân bón cho người sản xuất nông nghiệp./.

.jpg)