|

| Ông Phạm Nam Phong - Phó Tổng giám đốc Dịch vụ Kiểm toán |

IFRS 9 - Công cụ tài chính với nhiều thay đổi, cải tiến

Hiện nay, các DN tại Việt Nam đang tuân thủ quy định về trích lập dự phòng trong Thông tư số 200/2014/TT-BTC đối với nhóm DN ngoài khối tổ chức tín dụng và Thông tư số số 11/2021/TT-NHNN đối với các tổ chức tín dụng. Các quy định này đều dựa trên nguyên tắc tổn thất đã phát sinh, tức là dự phòng được trích khi các khoản phải thu đã quá hạn hoặc có dấu hiệu rõ ràng về khả năng vỡ nợ của đối tác.

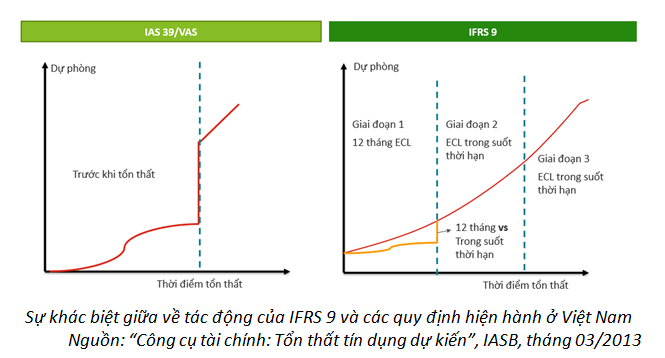

Khi so sánh với Chuẩn mực Báo cáo tài chính quốc tế (IFRS), các khái niệm và cách thức đo lường hiện tại khá tương đồng với Chuẩn mực Kế toán quốc tế số 39 (IAS 39). Tuy nhiên, chuẩn mực này đã được thay thế bởi IFRS 9 - công cụ tài chính có hiệu lực từ năm 2018.

IFRS 9 giới thiệu khái niệm dự phòng tổn thất dự kiến như một hệ quả của khủng hoảng kinh tế toàn cầu năm 2007-2009, khi phản ứng của các DN trong việc xác định và đo lường tổn thất đã bộc lộ rõ những hạn chế của hệ thống chuẩn mực cũ. Mô hình tổn thất tín dụng dự kiến đã đặt ra những yêu cầu mới, đòi hỏi các DN bước ra ngoài giới hạn của những tổn thất tín dụng đã phát sinh, hướng tới tích hợp các số liệu quá khứ và hiện tại, đồng thời đưa các thông tin mang tính dự báo vào mô hình ước tính với ba giai đoạn để có thể ghi nhận sớm hơn và đầy đủ hơn các khoản dự phòng tổn thất.

|

Doanh nghiệp cần lưu ý gì khi áp dụng IFRS 9?

Đại dịch Covid-19 bùng nổ, kéo theo cuộc khủng hoảng kinh tế và y tế sâu rộng trên toàn cầu. Tuy nhiên, chính cuộc khủng hoảng này đã làm nổi bật vai trò của mô hình tổn thất dự kiến theo IFRS 9 trong việc phản chiếu tình hình tài chính của DN một cách chính xác hơn. Mức độ hoàn thiện của mô hình ước tính tổn thất tín dụng dự kiến càng cao, càng đem lại cho DN những đánh giá toàn diện và kịp thời hơn với các rủi ro tổn thất, từ đó, có những chiến lược phù hợp trong giai đoạn phục hồi và phát triển sau đại dịch.

Tuy nhiên, việc xây dựng mô hình tổn thất tín dụng dự kiến để phản ánh một cách khách quan và toàn diện trong giai đoạn bất ổn cũng đặt ra cho DN nhiều thách thức. Các DN cần phải xem xét lại ảnh hưởng các kịch bản kinh tế, xác suất xảy ra của từng kịch bản và những thay đổi về dự báo kinh tế vĩ mô tới các chỉ số xác suất vỡ nợ (Probability of Default - PD), tỷ trọng tổn thất ước tính (Loss Given Default - LGD) và việc phân giai đoạn (Staging).

Các DN cần quan tâm đến việc xây dựng một quy trình xác định tổn thất tín dụng phù hợp, để có thể đón đầu những cơ hội và tránh được thử thách trong thời gian tới. Theo đó, các DN cần xem xét một số vấn đề cụ thể khi lên kế hoạch áp dụng mô hình tổn thất tín dụng dự kiến.

Một là, chất lượng của dữ liệu đầu vào cần đầy đủ, toàn diện và kịp thời. Dữ liệu đầu vào đóng vai trò tiên quyết trong sự chính xác của mô hình. Các DN thu thập dữ liệu sớm sẽ giúp hạn chế được những trở ngại khi áp dụng mô hình tổn thất tín dụng dự kiến.

Hai là, việc tích hợp ảnh hưởng của các biến số kinh tế vĩ mô khi ước lượng dự phòng rủi ro tín dụng. Một số biến số phổ biến được sử dụng trong mô hình có thể kể tới như GDP, tỷ lệ thất nghiệp, tỷ lệ tăng trưởng của ngành và của khu vực địa lý hoạt động.

Ba là, các quy trình và kiểm soát để hỗ trợ duy trì tính hữu hiệu của mô hình. Trong quá trình tiếp cận và áp dụng mô hình tổn thất tín dụng dự kiến, các nhà quản trị cần trang bị những hiểu biết đầy đủ về chuẩn mực quốc tế nói chung và IFRS 9 nói riêng. Đồng thời, DN cũng cần làm chủ các yếu tố công nghệ và kỹ thuật, hướng tới sự đồng bộ trong quản lý các rủi ro.

Một mô hình xác định tổn thất tối ưu sẽ giúp DN có thể xác định ước tính tổn thất bám sát với thực tiễn kinh doanh hiện tại và tương lai, đảm bảo tuân thủ các yêu cầu của chuẩn mực, phù hợp với cơ chế hoạt động và các rủi ro của DN, đồng thời hạn chế sự tốn kém về tài nguyên và nguồn lực./.