Kết thúc Kỳ họp chính sách tiền tệ tháng 9, Fed đã bắt đầu thực hiện việc cắt giảm lãi suất điều hành ở mức 50 điểm cơ bản (bps), đưa lãi suất điều hành từ mức 5,25-5,5% về mức 4,75-5%. Đây là lần đầu tiên kể từ tháng 3/2020 Fed thực hiện việc cắt giảm lãi suất.

Quyết định hạ lãi suất được đưa ra trong bối cảnh lạm phát đã hạ nhiệt tích cực từ mức đỉnh 7% xuống chỉ còn 2,2% trong tháng 8 và thị trường việc làm cũng đã giảm nhiệt sau giai đoạn quá nóng. Fed tiếp tục cam kết duy trì sức khỏe nền kinh tế Mỹ thông qua toàn dụng việc làm và đưa lạm phát xuống mức mục tiêu 2%.

Không chỉ dừng lại ở lần cắt giảm này, theo đồ thị Dotplot, Fed dự tính sẽ cắt 100 bps trong cả năm 2024 (tương đương đưa lãi suất về 4,4%), cắt thêm 100 bps trong năm 2025, đưa lãi suất về 3,4% và trong dài hạn về 2,9%. Điều này đồng nghĩa, việc cắt giảm lãi suất lần này của Fed là sự khởi động cho một chu kỳ giảm lãi suất trong dài hạn.

Giúp NHNN có thêm dư địa mở rộng chính sách tiền tệ

Áp lực tỷ giá trên thực tế đã giảm bớt kể từ khi thị trường bắt đầu chiết khấu kỳ vọng về việc Fed sẽ chính thức hạ lãi suất từ cuộc họp tháng 9/2024. Chỉ số DXY - chỉ số đo lường sức mạnh đồng USD - đã giảm từ 104-106 điểm trong giai đoạn từ tháng 4-7/2024 xuống quanh 100-101 điểm trong khoảng một tháng trở lại đây. Điều này phần nào giúp thu hẹp áp lực giảm giá đối với các đồng tiền khác, trong đó có đồng VND. Tính đến ngày 16/9, mức giảm giá của đồng VND đã thu hẹp xuống chỉ còn 1,22% YTD (từ mức giảm giá mạnh nhất 4,95% trong giai đoạn tháng 5-6/2024).

Áp lực tỷ giá giảm bớt sẽ cho phép Ngân hàng Nhà nước Việt Nam (NHNN) tiếp tục duy trì chính sách tiền tệ theo hướng hỗ trợ nền kinh tế với mặt bằng lãi suất điều hành duy trì ở mức thấp. Theo mẫu thống kê của BVSC, tháng 9/2024, lãi suất huy động 12 tháng trung bình đạt 5,14%, chỉ tăng 1 điểm cơ bản (bps) so với tháng trước và vẫn ở vùng thấp hơn so với giai đoạn dịch Covid-19. Lãi suất liên ngân hàng kỳ hạn qua đêm ngày 17/9 cũng đã hạ xuống mức 3,21% - thấp nhất kể từ tháng 6/2024.

Trong khi đó, với lãi suất cho vay, mặt bằng lãi suất cho vay mới vẫn đang ở mức thấp. NHNN cho biết, hiện nay, lãi suất cho vay những khoản mới trung bình là 6,23%, giảm 0,86% so với cuối năm 2023. Mặt bằng lãi suất, đặc biệt là lãi suất cho vay ở mức thấp sẽ giúp thúc đẩy tăng trưởng tín dụng và tăng trưởng kinh tế. “Chúng tôi kỳ vọng tăng trưởng tín dụng cả năm 2024 có thể đạt 14-15%” - đại diện NHNN chia sẻ.

Áp lực tỷ giá giảm bớt sẽ tạo điều kiện cho NHNN tiếp tục mở rộng chính sách tiền tệ trong các tháng cuối năm, với một số biện pháp có thể xem xét như mua ngoại tệ (bơm VND ra thị trường) và bơm thanh khoản OMO (NHNN đã dừng nghiệp vụ bán hẳn trong các phiên gần đây và hạ lãi suất mua kỳ hạn); qua đó hỗ trợ tích cực cho thanh khoản hệ thống ngân hàng, thúc đẩy tăng trưởng tín dụng.

Từ ngày 27/8, NHNN đã chính thức giảm giá bán USD từ 25.450 đồng xuống còn 25.385 đồng - lần đầu tiên kể từ tháng 4/2024. Giá bán USD những ngày gần đây cũng tiếp tục giảm, tới ngày 20/9 còn 25.305 đồng. Tỷ giá trên thị trường liên ngân hàng tiếp tục giảm về 24.615 đồng/USD, giảm 3,2% so với cách đây 1 tháng. Trường hợp tỷ giá này giảm về 23.400 đồng - mức giá mua niêm yết của NHNN, NHNN có thể thực hiện mua USD trở lại.

.jpg)

Tác động tích cực đối với TTCK trong dài hạn

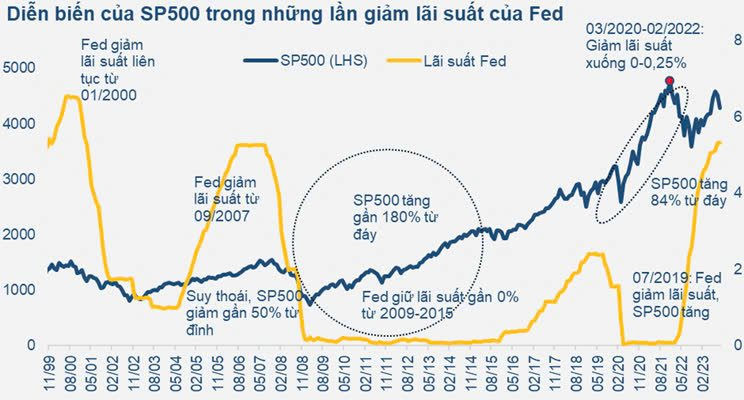

Quan sát TTCK thế giới cho thấy, những chu kỳ cắt giảm lãi suất trước của Fed đều là sự khởi đầu cho chu kỳ tăng trưởng dài hạn của TTCK thế giới.

Đối với TTCK Việt Nam, việc hạ lãi suất của Fed cũng là yếu tố hỗ trợ tích cực đối với dòng vốn ngoại. Với kỳ vọng đồng USD tiếp tục suy yếu sau khi Fed hạ lãi suất, điều này sẽ giúp các thị trường mới nổi hấp dẫn hơn đối với dòng vốn ngoại. Thực tiễn cho thấy, ở những thời điểm chỉ số DXY giảm trước đây, chỉ số MSCI EM Index thường có diễn biến tăng.

Quan sát 2 giai đoạn 2015-2019 và từ năm 2021 đến nay, dòng tiền ngoại vào TTCK Việt Nam cũng có diễn biến ngược chiều đối với chỉ số DXY. Do đó, với việc chỉ số DXY hạ nhiệt, TTCK Việt Nam cũng kỳ vọng đón nhận dòng vốn ngoại tích cực hơn trong thời gian tới.

Bên cạnh đó, sau khi Bộ Tài chính thông qua Dự thảo cho phép nhà đầu tư nước ngoài mua chứng khoán mà không cần đủ tiền, triển vọng nâng hạng lên TTCK mới nổi tích cực hơn cũng sẽ giúp TTCK Việt Nam hấp dẫn hơn với nhà đầu tư quốc tế.

Đối với kết quả kinh doanh của các doanh nghiệp niêm yết, lãi suất đồng USD giảm và đồng USD yếu hơn cũng sẽ giúp các doanh nghiệp có khoản vay bằng ngoại tệ được hưởng lợi khi áp lực chi phí lãi vay giảm bớt.

Ngoài ra, các doanh nghiệp nhập khẩu cũng sẽ được hưởng lợi khi đồng VND có xu hướng tăng giá trở lại trong các tháng vừa qua và triển vọng sẽ tiếp tục tăng giá trong các tháng cuối năm nhờ chỉ số DXY yếu đi và nguồn cung ngoại tệ tích cực hơn (thặng dư thương mại, dòng vốn FDI, khách quốc tế và kiều hối). Trong khi đó, chính sách tiền tệ trong nước tiếp tục mở rộng, mặt bằng lãi suất duy trì ở mức thấp sẽ giúp cho các nhóm ngành nhạy cảm với lãi suất như ngân hàng, bất động sản được hưởng lợi.

Rủi ro điều chỉnh trong ngắn hạn vẫn tồn tại

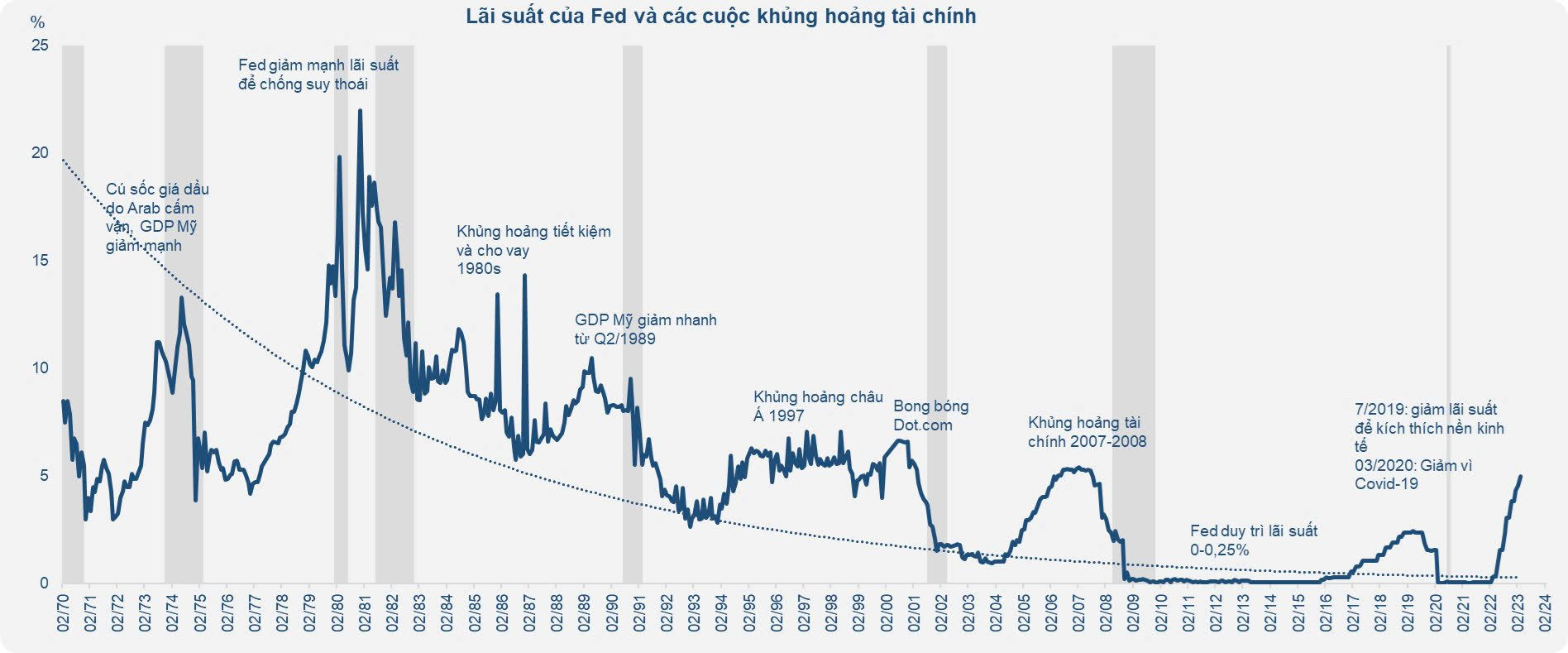

Quan sát TTCK thế giới trong những lần hạ lãi suất trước của Fed cho thấy, mặc dù chu kỳ hạ lãi suất của Fed đồng pha với chu kỳ tăng trưởng của TTCK, nhưng trong ngắn hạn, khi Fed bắt đầu thực hiện hạ lãi suất, TTCK thường có diễn biến điều chỉnh trong ngắn hạn. Nguyên nhân là do quyết định giảm lãi suất của Fed thường đi cùng với các cuộc khủng hoảng tài chính hoặc kinh tế tăng trưởng chậm.

Đối với việc cắt giảm lãi suất lần này, mặc dù chưa thể hiện quan điểm về lo ngại “hạ cánh cứng”, nhưng Fed đã hạ dự báo tăng trưởng GDP năm 2024 từ 2,1% (hồi tháng 6) xuống 2% trong dự phóng lần này, trong khi nâng tỷ lệ thất nghiệp trong 2 năm 2024-2025 lên 4,4%.

Thêm vào đó, các báo cáo việc làm gần đây cũng cho thấy, số lượng việc làm mở mới đã ít hơn khá nhiều so với các tháng trước đó và thấp hơn kỳ vọng. Một số chỉ báo sớm về suy thoái như đường cong lợi suất đảo ngược và chỉ báo Sahm rule cũng đang cảnh báo nguy cơ suy thoái.

Do đó, đây vẫn là rủi ro cần được theo dõi trong thời gian tới và có thể tác động kém tích cực trong ngắn hạn đối với TTCK thế giới và thị trường trong nước./.

.jpeg)