Chu kỳ tiền mặt kéo dài, vốn lưu động bị “trói”

Theo Báo cáo đánh giá hiệu quả sử dụng vốn lưu động của DN Việt Nam năm 2018 do PwC vừa công bố, biên lợi nhuận cải thiện không đáng kể, phần trăm của lợi nhuận thuần từ hoạt động trên doanh thu (EBITDA) sụt giảm trong 3 năm gần đây. DN Việt Nam sử dụng ngày càng nhiều vốn, chủ yếu là vay mượn tài chính, trong khi lợi nhuận lại chưa cải thiện tương xứng.

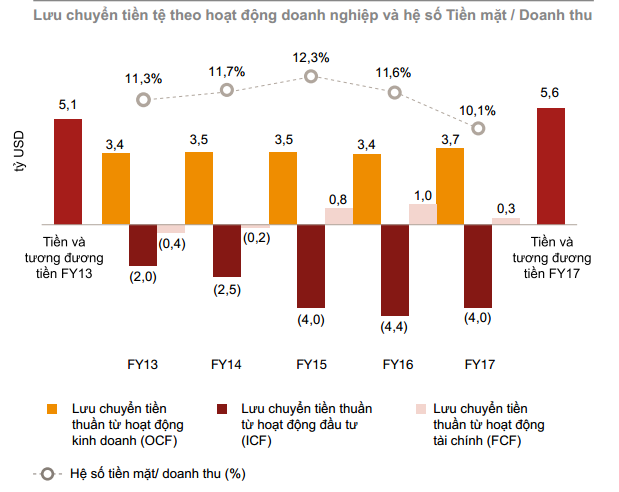

Tỷ suất sinh lời trên vốn dài hạn (ROCE) suy giảm 4% và hệ số tiền mặt/doanh thu giảm khoảng 11% trong 4 năm qua cho thấy, DN chưa sử dụng nguồn vốn tăng thêm hiệu quả. Nguyên nhân chính là do nhu cầu đầu tư vào xây dựng cơ bản của DN tăng nhanh hơn so với dòng tiền tạo ra từ hoạt động sản xuất kinh doanh (tăng tới 100% so với giai đoạn trước). Trong khi đó, dòng tiền từ hoạt động kinh doanh chưa đủ để tài trợ vốn lưu động cũng như phục vụ các mục đích mở rộng, do vậy, vay nợ dài hạn ngày càng được sử dụng nhiều, ảnh hưởng xấu đến bảng cân đối kế toán của DN.

Nguồn: CapIQ và phân tích của PwC

Báo cáo của PwC chỉ rõ, việc quản lý vốn lưu động hiệu quả, bền vững đang là nhiệm vụ khó khăn đối với các DN Việt Nam. Cụ thể, chỉ 4% số DN đã nghiên cứu rút ngắn được chu kỳ tiền mặt mỗi năm và cải thiện hiệu quả tài chính đáng kể trong vòng 4 năm qua. Trong khi đó, hơn 40% số DN này ghi nhận suy giảm hiệu quả sử dụng vốn lưu động với chu kỳ tiền mặt bị kéo dài. Tính riêng năm 2017, tổng nhu cầu vốn lưu động của các DN lên đến hơn 20 tỷ USD, trong đó, hàng tồn kho chiếm hơn 40% và phần còn lại phân bổ đều giữa số phải thu khách hàng và số phải trả người bán thương mại. Theo tính toán từ PwC, chu kỳ tiền mặt của DN đã tăng thêm 6 ngày trong vòng 4 năm qua, nguyên nhân chủ yếu là do lượng tồn kho tăng mạnh. Thậm chí trong giai đoạn 2016-2017, vốn lưu động thuần còn tăng gần 800 triệu USD do sự gia tăng của hàng tồn kho. Bởi vậy, kỳ vọng giải phóng 10 - 15% lượng tiền mặt từ tăng trưởng doanh thu được xem là nhiệm vụ bất khả thi đối với DN Việt Nam, khi các quy trình và hệ thống đang sử dụng đã trở nên lỗi thời và không còn khả năng đáp ứng nhu cầu sản xuất hiện tại.

Trong số 400 DN do PwC nghiên cứu, có khoảng 130 DN đã rút ngắn được chu kỳ tiền mặt ở giai đoạn 2013-2017, đặc biệt đối với các ngành như: dịch vụ lưu trú và giải trí, công nghệ - truyền thông, chăm sóc sức khỏe, với hơn 50 - 60% số DN cải thiện được hiệu quả sử dụng vốn lưu động. Tiếp đến là các ngành như: năng lượng, dầu mỏ, khí đốt, thương mại với chu kỳ tiền mặt rút ngắn trung bình 15% mỗi năm. Trong khi đó, các ngành như: hàng tiêu dùng, kim loại và khai khoáng… có chu kỳ tiền mặt bị kéo dài tới 10%/năm.

Cũng theo Báo cáo của PwC, hiệu quả quản lý vốn lưu động của DN Việt Nam còn hạn chế so với các vùng địa lý khác. Theo đó, chu kỳ tiền mặt của DN Việt Nam cao gấp 2 lần và có thể hơn nữa so với khu vực như Mỹ và châu Âu. Riêng năm 2017, chu kỳ tiền mặt của Việt Nam dài hơn đáng kể so với trung bình của các khu vực kinh tế phát triển 20 - 40 ngày và so với trung bình của châu Á khoảng 15 ngày.

Tìm cơ hội giải phóng tiền mặt cho vốn lưu động

Tham gia tư vấn cho nhiều DN Việt Nam, PwC nhận thấy, trong các cuộc họp lên kế hoạch và dự toán ngân sách hằng năm, hầu hết DN chỉ tập trung vào việc bán hàng và tăng trưởng doanh thu, còn việc quản lý vốn lưu động lại chưa được chú trọng, dẫn đến tình trạng tồn đọng tiền mặt nhưng thiếu hụt vốn cần thiết cho hoạt động DN.

Qua kết quả nghiên cứu, PwC đã chỉ ra rằng, vẫn còn nhiều cơ hội để giải phóng tiền mặt cho các DN Việt Nam. Cụ thể, nếu các DN đạt được hiệu quả khả quan trong quản lý vốn lưu động theo ngành hoạt động thì cơ hội giải phóng tiền mặt ước tính lên đến 30% vốn lưu động thuần hiện tại. Trong đó, cơ hội lớn nhất đến từ việc cải thiện năng lực quản lý hàng tồn kho với khoảng 44% giá trị ước tính. Thậm chí, DN sẽ không cần vay mượn tài chính tới năm 2020 nếu tối ưu được hiệu quả sử dụng vốn lưu động. Dựa vào kết quả hoạt động các năm trước đó, khoảng 2,5 tỷ USD tiền mặt giải phóng từ vốn lưu động hoàn toàn đủ để chi trả cho nhu cầu chi phí đầu tư xây dựng cơ bản trong 3 năm tiếp theo, tính từ năm 2017.

Nền kinh tế đang phát triển mạnh mẽ nhờ lãi suất cho vay thấp, do đó khủng hoảng tín dụng không phải là vấn đề lớn với các DN khi nguồn vốn vay vẫn còn dồi dào. Tuy nhiên, điều này chưa chắc sẽ tiếp diễn lâu dài nên DN không thể tiếp tục tăng trưởng phụ thuộc vào nguồn vốn vay mượn. Các DN cần phải chú trọng kiểm soát dòng tiền để đảm bảo nguồn vốn cần thiết, cạnh tranh hiệu quả trong môi trường kinh doanh hiện nay. Khi lãi suất cho vay tăng, tiền mặt tồn đọng sẽ trở nên giá trị, bởi vậy, các DN phải nhận thức được rằng, việc tăng trưởng doanh thu cần sự hỗ trợ của cả tăng trưởng lợi nhuận và cải thiện lưu chuyển tiền tệ.

Các chuyên gia của PwC đã đưa ra lời khuyên: Quản lý vốn lưu động cần được xem là ưu tiên chiến lược của mỗi DN với các hành động cụ thể. Đó là: nâng cao hiệu quả quản lý nợ khách hàng để giảm thiểu các khoản phải thu; quản lý chuỗi cung ứng bài bản để cắt giảm hàng tồn kho; cải thiện độ cân đối giữa hàng hóa và dịch vụ đi kèm để tăng doanh thu; quy trình mua hàng/thanh toán hiệu quả; giảm chi phí bán hàng và quản lý DN thông qua chi phí chuỗi cung ứng, nhà kho, logistics…; tránh các chi phí lãi vay không cần thiết; giảm lệ thuộc vào vay mượn; cải thiện hạn mức tín dụng, linh hoạt vốn tại các dự án; tối ưu hóa danh mục đầu tư cho nhiều khoản đầu tư khác nhau...

Việc ưu tiên thực hiện các biện pháp quản lý dòng tiền hiệu quả sẽ không chỉ giúp DN trong việc đáp ứng các nghĩa vụ ngắn hạn, mà còn phục vụ các mục tiêu dài hạn, tạo ra lợi thế cạnh tranh cho mục tiêu phát triển bền vững.

BẮC SƠN

Theo Báo Kiểm toán số 50 ra ngày 13-12-2018