Trong tháng 10/2023, toàn hệ thống gần như không có tăng trưởng tín dụng. Theo Ngân hàng Nhà nước, luỹ kế 10 tháng, tăng trưởng tín dụng là 7,1% so với cuối năm 2022, chỉ bằng một nửa kế hoạch đã đặt ra.

Nhiều đơn vị phân tích đưa ra dự báo tăng trưởng tín dụng năm 2023 ở mức thấp, khoảng 10%-11%.

Tăng trưởng tín dụng phân hóa

Dựa trên báo cáo tài chính quý 3 của các ngân hàng thương mại, có thể thấy cho vay khách hàng doanh nghiệp vẫn là xu hướng và động lực chính cho tăng trưởng tín dụng của các ngân hàng.

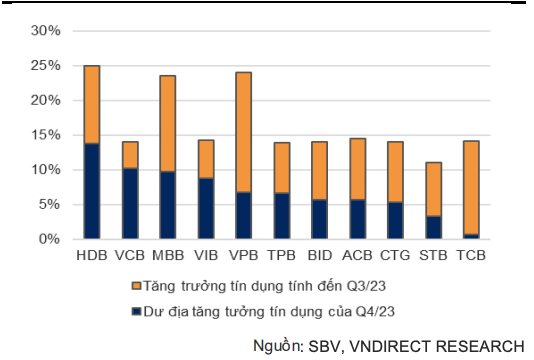

Tuy nhiên, có sự chênh lệch lớn giữa tăng trưởng tín dụng của các ngân hàng thương mại do nhà nước chi phối và ngân hàng thương mại tư nhân.

Hai ngân hàng thương mại nhà nước là Vietcombank và BIDV có mức tăng trưởng tín dụng khiêm tốn lần lượt là 1% và 1,4% so với quý 2/2023, thấp hơn đáng kể so với mức tăng trưởng tín dụng trung bình 2,4% so với quý trước (25 ngân hàng niêm yết lớn nhất). Nhóm nghiên cứu của Công ty chứng khoán VNDirect nhận định tăng trưởng tín dụng yếu là kết quả của (1) nhu cầu tín dụng yếu do nền kinh tế vẫn chưa thực sự hồi phục và (2) khẩu vị rủi ro cho vay của các ngân hàng này thấp.

Trong khi đó, một số ngân hàng thương mại tư nhân lại chứng kiến mức tăng trưởng tín dụng mạnh với trọng tâm là cho vay khách hàng doanh nghiệp. Chẳng hạn, VPBank tăng trưởng tín dụng 6,4% so với quý trước, VIB 4,6%, LPBank 4%. VNDirect nhận định trong quý 4/2023, các ngân hàng có tỷ trọng cho vay khách hàng doanh nghiệp lớn và hạn mức tăng trưởng tín dụng lớn (VPB, MBB, HDB) sẽ duy trì vị thế dẫn đầu về tăng trưởng tín dụng trong ngành.

Lãi suất khó giảm thêm?

Hai yếu tố ảnh hưởng trực tiếp tới tăng trưởng tín dụng là lãi suất và khả năng hấp thụ vốn của doanh nghiệp.

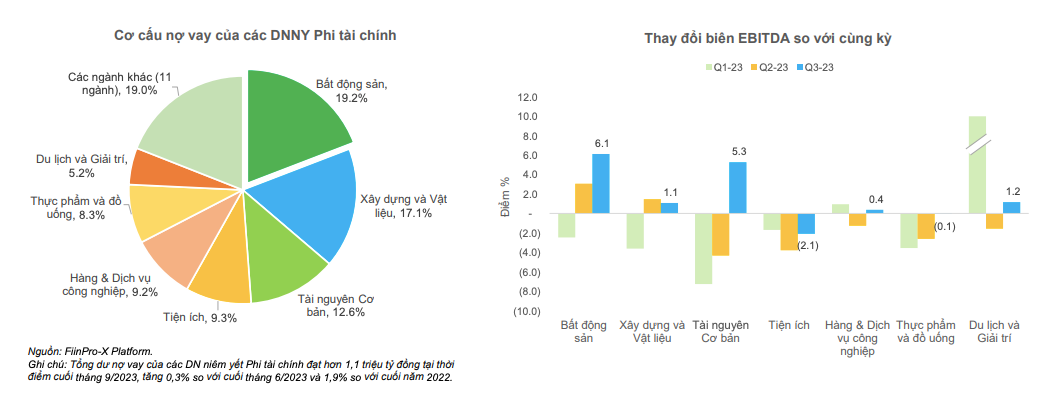

“Trên thị trường 1, lãi suất tiền gửi đã giảm rất sâu rồi, tôi cho rằng sẽ khó mà giảm thêm nữa. Lãi suất tín dụng trung và dài hạn bình quân thì giảm rất nhẹ. Tuy nhiên, thị trường nợ phải chấp nhận một thực tế là rủi ro cao thì lãi suất phải cao. Thế nên chúng ta không nên kỳ vọng lãi suất trên thị trường tín dụng sẽ giảm mạnh nữa, mà nó sẽ đi ngang hoặc tăng ở một số ngành có rủi ro cao”, ông Nguyễn Quang Thuân, Chủ tịch FiinGroup, nhận định và lưu ý thêm rằng “rất may một số ngành đã có dấu hiệu cải thiện doanh thu trong quý 3 và dự kiến quý 4, sẽ tạo dư địa cho khả năng hấp thụ tín dụng…”.

Theo FiinGroup, xu hướng hồi phục về lợi nhuận đang tiếp diễn, nhưng có sự phân hóa mạnh ở các doanh nghiệp niêm yết.

Đối với các doanh nghiệp phi tài chính đang niêm yết, lợi nhuận tăng tốc ở ngành công nghệ thông tin, hồi phục mạnh ở ngành dầu khí và tài nguyên cơ bản trong khi suy giảm ở ngành bất động sản, bán lẻ, hóa chất.

Bên cạnh đó, nhu cầu tín dụng có thể hồi phục mạnh ở nhóm doanh nghiệp xuất khẩu trong quý 4/2023 và năm 2024. Đây là nhóm doanh nghiệp có nhu cầu vốn lưu động lớn.

Thực tế, xuất khẩu hồi phục từ tháng 10/2023 với tổng giá trị xuất khẩu 32,3 tỷ đô tăng 5,3% so với tháng trước và tăng 5,9% so với cùng kỳ 2022. Xuất khẩu các mặt hàng nông nghiệp vẫn tăng trưởng tốt mặc dù dệt may, da giầy, gỗ... phục hồi còn chậm.

Đáng nói, sau giai đoạn cầm chừng, doanh nghiệp xuất khẩu nội địa đã phục hồi tốt kể từ tháng 10/2023. Theo đó, xuất khẩu bởi các doanh nghiệp nội địa đã tăng 15% trong khi FDI (với mặt hàng công nghệ chiếm phần lớn) chỉ tăng 3%.

Cho năm 2024, tổng cầu của các thị trường xuất khẩu chủ đạo dự kiến cải thiện do các nền kinh tế đã gần như hết chu kỳ tăng lãi suất mặc dù vẫn sẽ duy trì mặt bằng lãi suất cao như hiện nay một thời gian. Song, vẫn còn nhiều thách thức đòi hỏi doanh nghiệp và các ngành chức năng cần giải quyết sớm. Chẳng hạn, xu hướng tiêu dùng thay đổi có thể ảnh hưởng đến dệt may và gia giầy. Xuất khẩu thủy sản thì có thể tiếp tục gặp khó vì chưa thể gỡ bỏ thẻ vàng vào EU và cạnh tranh về giá gay gắt từ India và Ecuador…nhưng các ngành có thể tăng mạnh tiếp tục như nông sản, công nghệ và hóa chất.

Ẩn số thị trường bất động sản

Theo Ngân hàng Nhà nước, đến 30/9/2023, tổng dư nợ tín dụng đối với lĩnh vực bất động sản đạt 2,74 triệu tỷ đồng, tăng 6,04% so với 31/12/2022, chiếm tỷ trọng 21,46% tổng dư nợ đối với nền kinh tế.

Thị trường bất động sản ảm đạm là một trong những nguyên nhân chính khiến tín dụng tăng trưởng thấp.

Song, các chuyên gia đánh giá những khó khăn của thị trường bất động sản có thể tiếp tục kéo dài sang nửa cuối 2024 làm cho nợ xấu gia tăng và làm gia tăng rủi ro cho ngành tài chính.

Thống kê của VNDirect, tỷ lệ nợ xấu (NPL) của 25 ngân hàng niêm yết lớn nhất tiếp tục duy trì xu hướng tăng lên 2,24% tại cuối quý 3/2023 - mức cao nhất kể từ năm 2017.

Theo Chủ tịch FiinGroup, triển vọng 2024 của thị trường bất động sản vẫn chưa rõ ràng và phụ thuộc lớn vào việc tập trung tháo gỡ nợ xấu trái phiếu doanh nghiệp cũng như nợ vay bất động sản cho giãn hoãn vào 2024 và 2025 sẽ hạ cánh ra sao.