Những điểm nhấn tăng trưởng của ngành ngân hàng

Theo kết quả nghiên cứu, khảo sát các ngân hàng và phỏng vấn sâu các chuyên gia trong lĩnh vực này doCông ty cổ phần Báo cáo Đánh giá Việt Nam(Vietnam Report) vừa thực hiện tháng 6/2019, điều này được thể hiện rõ qua một số động thái.

Thứ nhất, Ngân hàng Nhà nước (NHNN) thể hiện rõ hơn vai trò điều tiết tín dụng, can thiệp có kiểm soát và vẫn giữ được tính thị trường. Tốc độ tăng trưởng tín dụng 2018 thấp hơn so với các năm trước (khoảng trên 30% trong những năm 2000), đạt mức 14% và khả năng cao sẽ tiếp tục duy trì ở mức 14%- 15% trong năm 2019. Thông tin về kết quả hoạt động ngân hàng tính đến hết ngày 31/5, dư nợ tín dụng đối với nền kinh tế tăng 5,75% so với cuối năm 2018. Tín dụng tăng đối với hầu hết các lĩnh vực ưu tiên như: lĩnh vực xuất khẩu tăng 13%; doanh nghiệp ứng dụng công nghệ cao tăng 14,33%, doanh nghiệp nhỏ và vừa tăng 5,04%; lĩnh vực nông nghiệp, nông thôn tăng 5%; lĩnh vực công nghiệp hỗ trợ tăng 4,11%. Lãi suất huy động, tiền gửi tăng hợp lý và tỷ giá biến động không lớn, thể hiện sự chủ động và linh hoạt trong điều hành và thực thi chính sách tiền tệ của NHNN Việt Nam.

|

| Tăng trưởngtín dụng có khả năng duy trì ở mức 14% - 15% trong năm 2019. Ảnh: Sưu tầm |

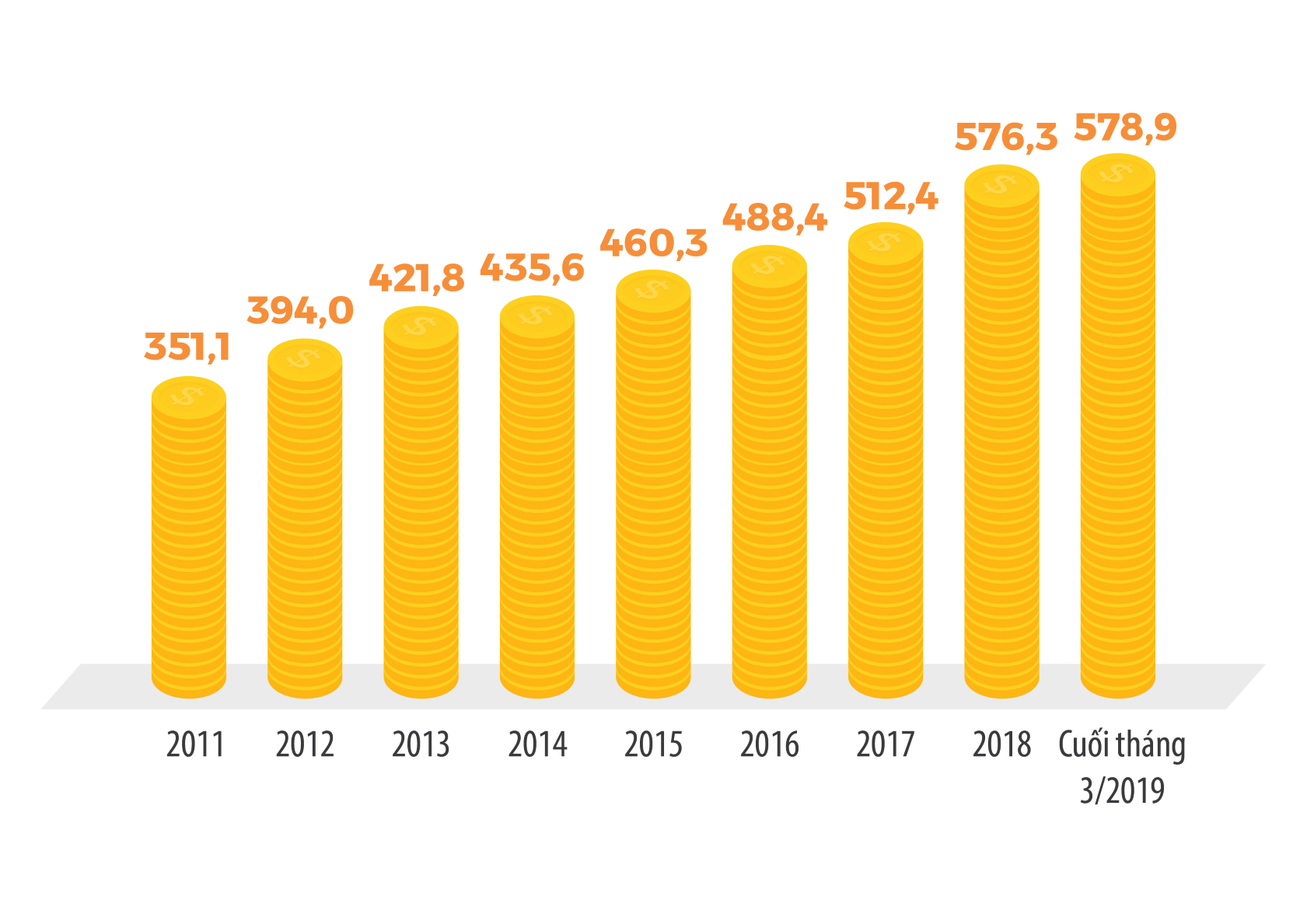

Thứ ba, tăng vốn điều lệ giúp củng cố năng lực tài chính của các Ngân hàng thương mại (NHTM). Quyết định số 1058/QĐ-TTg ngày 19/7/2017 của Thủ tướng Chính phủ phê duyệt Đề án “Cơ cấu lại hệ thống các tổ chức tín dụng gắn với xử lý nợ xấu giai đoạn 2016- 2020” đã đề ra mục tiêu: Tăng vốn điều lệ để bảo đảm tỷ lệ an toàn vốn theo chuẩn mực Basel II, bảo đảm vai trò chi phối của Nhà nước trong các NHTM nhà nước, trong đó Nhà nước nắm giữ mức tối thiểu 65% tổng số cổ phần. Theo đó, vốn điều lệ của toàn hệ thống tính đến tháng 3/2019 đạt 578,9 nghìn tỷ đồng, tăng 0,45% so với cuối năm 2018 và tăng 63,5% so với cuối năm 2011. Vốn chủ sở hữu của toàn hệ thống đạt 792,6 nghìn tỷ đồng, tăng 4,2% so với cuối năm 2018 và 20,1% so với cuối năm 2017.

|

| Vốn điều lệ của toàn hệ thống ngân hàng qua các năm (đơn vị: nghìn tỷ đồng). Nguồn: NHNN |

Xu thế ứng dụng công nghệ hiện đại

Trong 2-3 năm trở lại đây, sự xâm nhập của công nghệ vào lĩnh vực tài chính (Fintech- Công nghệ tài chính) được xem như một trào lưu “hợp thời” trước bối cảnh công nghệ 4.0 phát triển toàn cầu và sự thay đổi hành vi online của khách hàng (bao gồm hoạt động mua sắm, giải trí, mạng xã hội…). Theo thống kê của Vụ Thanh toán (NHNN), số lượng giao dịch thanh toán nội địa qua thẻ ngân hàng trong quý I/2019 đã tăng 18,45%, số lượng giao dịch tài chính qua kênh Internet tăng khoảng 66% so với cùng kỳ năm ngoái. Hoạt động thanh toán điện tử, nhất là qua điện thoại di động cũng tăng trưởng mạnh mẽ cả về số lượng và giá trị giao dịch (tăng tương ứng 97,75% và 232,3%).

Số liệu khảo sát các NHTM đang hoạt động tại Việt Nam do Vietnam Report thực hiện cho thấy, 100% ngân hàng được hỏi cho biết, họ dự định sẽ hợp tác với các công ty Fintech trong lĩnh vực thanh toán nhằm hướng đến mục tiêu “thanh toán không tiền mặt”. Một số mô hình thành công hiện nay như Uber, Grab, Alibaba, Amazon… đang ứng dụng công nghệ có liên kết thanh toán với các ngân hàng.

|

| Kế hoạch mở rộng cơ hội hợp tác với công ty Fintech của các NHTM Việt Nam 2019 - 2020 (Khảo sát của Vietnam Report tháng 6/2019) |

Bởi, thứ nhất, xu thế Fintech là tất yếu, tốc độ phát triển rất nhanh, đòi hỏi các ngân hàng phải nhanh chóng tham gia để đáp ứng nhu cầu của khách hàng trong khi trình độ công nghệ, vốn, nhân sự… đều còn rất hạn chế. Các NHTM lớn mặc dù có đủ vốn đầu tư, song họ cũng phải cân nhắc khi đặt trong bài toán chi phí, lợi nhuận và những ưu tiên chiến lược trong năm 2019.

Thứ hai, sự lo ngại phát sinh các vấn đề an ninh tài chính và bảo mật thông tin khách hàng. Việc thanh toán trực tuyến hay thanh toán qua di động sẽ thúc đẩy một nền kinh tế sử dụng ít tiền mặt, thuận tiện hơn, tuy nhiên vấn đề bảo mật và an ninh được người dùng quan tâm nhiều hơn, nhất là khi các vụ lừa đảo, mất tiền trong tài khoản ngân hàng… đang ngày càng gia tăng.

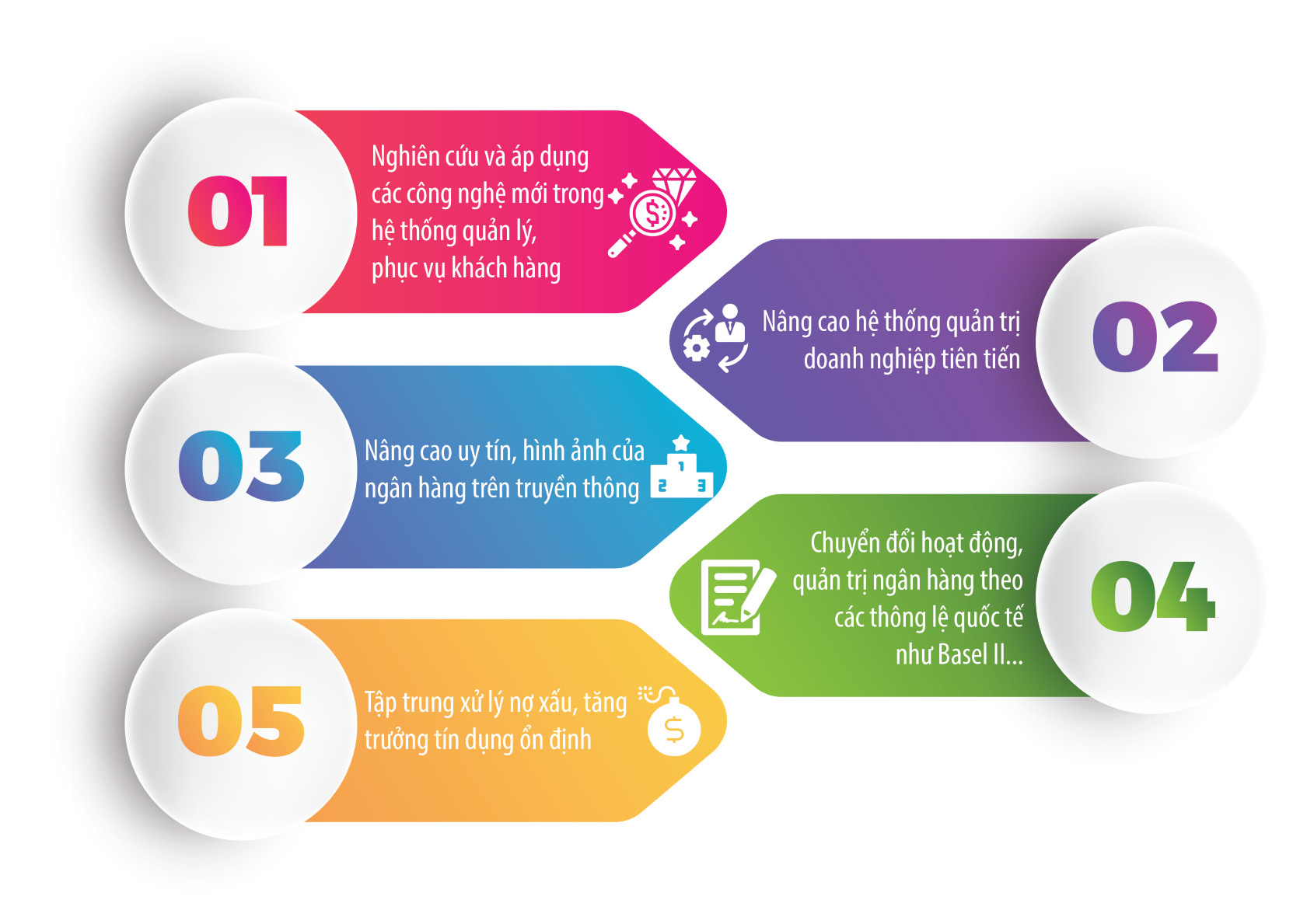

|

| Nghiên cứu và áp dụng các công nghệ mới là ưu tiên số 1 của các ngân hàng (Khảo sát của Vietnam Report tháng 6/2019) |

QUỲNH ANH